2001年中国入世以后化工行业的整体主营业务收入已经由当初的8069亿元发展到2017年的91000亿元,增长了11倍,并且于2010年首次超过美国,并确立了世界头号化工大国的地位。同时以营收来看,行业集聚度不断提升,2002年中国化工500强总体营业收入占全行业总和的21.6%,至2016年这一数字已经攀升到了54%,需要注意的是,500强群体的企业数量仅占全行业的2%。

尽管如此,全球化工50强仍鲜见中国本土的代表。中国已经是全球排名第一的制造业大国,2014年中国220多种工业品产量居世界第一位,制造业净出口居世界第一位,制造业仅仅增加值就在世界占比达到20.8%。如果你把全球的钢铁、水泥、家电、汽车、手机等行业的厂商排序的话,全球前50强的列表上必然有有中国的众多企业。但是有2个行业,如果你把全球50强列出来的话,一个行业中国本土只有一家中国石化(还有台塑),另外一个行业中国一家都没有。第一个行业是化工行业,第二个行业是处方药行业。

全球化工50强:

欧美日韩的游戏

在去年7月发布的2017年度全球化工50强榜单(GlobalTop50)中,中国仅有两家企业入围,分别是中国石化和台塑(271亿美元),巴斯夫以607亿美元雄踞榜首,陶氏化学以482亿美元稳居第二,中国石化以428亿美元位居第三。

纵观榜单,全球化工行业仍为欧美日韩巨头所把持:50强中欧美地区占据30席,日韩各有8家和4家企业入围,中国和泰国各有2家,其他新兴市场国家如印度、巴西、南非、沙特阿拉伯等各有1家企业上榜。

全球化工50强普遍有两个标签:

·一是多元化,也就是综合性公司,如巴斯夫、陶氏、三菱化学、杜邦、LG化学等,这些公司对整个价值链上很多种业务都有涉及,而且更重要的是,这些榜单前10企业中,除了杜邦以外,基本上都有一块大型的石化装置;

·二是单纯的石化公司,也就是一般化工产品型公司,如中石化、沙比克、台塑、英力士、埃克森美孚、利安德巴塞尔等。

需要注意的是,榜单50强中,除了美国、欧洲和日本以外(加拿大是加钾,资源性企业),其他国家的入围企业(中石化、沙比克、巴西国家化学Braskem、南非沙索尔、印度信实工业、泰国Indorama和PTT)均以大型石化装置起家。

除上述两类企业之外,还有一种专业型公司,仅凭单一业务就能跻身榜单的屈指可数,法液空(工业气体)、林德(工业气体)、雅苒(农化)、先正达(农化)、索尔维(特种化学品)、帝斯曼(特种化学品)等是少数个例,而且全部集中在美国、西欧和日本三个地区,这些公司根据客户的具体需求生产特定的产品。

我们再来看一下2016年中国企业500强中的化工企业,与全球50强不考虑BP、SHELL、TOTAL等能源类企业一样,我们也将中石油、神华、河南能化、平煤神马能化等非化业务占比较重的企业剔除。我们发现紧随中国石化其后的第一集团是中国化工、天津渤化、湖北宜化、云天化这些综合性业务企业,他们虽然营收颇丰,但可能出于C&EN统计口径的偏差和非化工业务的影响,这些企业只能徘徊在世界化工50强的门外,再往后数的第二个集团,是万达、京博、利华益、海科、玉皇、汇丰这些山东地炼企业。不难发现,与坐上榜单头两把交椅的巴斯夫和陶氏相比,第一个集团大都缺乏自己的石化装置,第二个集团大都没有自己的功能性化学品和材料业务。

我们试图研究全球50强榜单中的企业,梳理出其中欧美化工巨头和日韩企业崛起的必由之路,以此找寻那些徘徊在50强门槛外的中国企业中,最有可能踏向进击之路的一部分。

持续百年的技术革新与能源危机后的转型

欧美化工企业长成史

1) 德国—现代化学工业的发祥地

现代化学工业发端于有机化学品,更具体地讲是合成染料。自从William Perkin于1856年偶然发现苯胺紫之后,新型的合成染料在法国和德国被陆续发现,19世纪70年代,德国公司主宰了全球的整个染料市场。

尽管最初的发明全部来自于大学里的化学实验室,但是随后私人公司很快创立了自己的研发实验室,在19世纪80年代,一些领先的德国公司凭借自己的研发机构发明了若干新型的染料,十余年后,绝大多数合成染料都来自于公司机构,此一阶段的发明常常来自实验室中不断的试错,更多基于经验而非学术性的研究。在此之后大学实验室的工作更多的指向化合物性质与结构的学术研究,如苯胺中苯环结构的发现为后来更多不同颜色试剂的发明奠定了良好的理论基础。

2) 技术变革的时代——化工品企业的诞生与成长

时间进入20世纪,随着汽车工业和现代农业的崛起以及带来的巨大的石化燃料与化肥的需求,化学工业在人类经济社会发展中的角色日益显得重要。发端于德国的现代化学工业依赖大学/企业日益强大的研发能力,依靠不断的创新实现了技术革新与企业发展的共同进步。

20世纪20至60年代是化学工业创新的黄金时代,这段时间里另一个创新强国——美国加入了与德国在化工领域的竞争,并诞生了杜邦等一批伟大的企业与德国的法本系(巴斯夫、赫斯特、拜耳等)分庭抗礼,杜邦和陶氏、联合碳化物等公司致力于重大的技术进步,带来了赛璐璐、酚醛树脂、尼龙-6等前所未闻的合成材料,伴随着第二次世界大战的爆发式需求,从而引导了聚合物/石油化学产品革命的开端。

3) 难以超越的战后繁荣——化学品公司与石油公司版图的划分

经过两次世界大战的洗礼,世界化学工业在国家意志推动之下迅猛发展,原本作为战争机器运行不可或缺的一部分的化学工业在战后重建中依然起到至关重要的作用。在这一阶段,炼化工业已然进入成熟期,20世纪50年代后工程公司的出现和后期机器计算能力的进步使得重化工装置的落地时间大大缩短,炼油-烯烃行业的壮大发展带领人类迈入了前所未有的石油和高分子材料的时代。

在此阶段,一部分化学品公司开始涉足炼化领域,另一方面一些传统的石油公司巨头如埃克森美孚、SHELL、BP和Amoco等开始凭借一体化经营的规模优势、巨大的油气资源储备优势,试图进军下游面向最终消费的专业化工品领域,但是他们最终发现在缺乏常年的技术积累的劣势下,这种努力有点显得徒劳而无力,因此他们往往只是将触角伸向了PE、PP等聚合物领域。而在专业的精细化工品领域,BASF、陶氏、杜邦、拜耳等仍然深耕自己的专业地位,当然,在油气资源的获取上,这些化学品公司在传统的石油公司面前同样缺乏经验与优势,他们仅是通过收购或建设自己的石化装置,从而来获取一体化的成本优势。

战后化学品公司与石油公司的版图由此而确立,在此之后的半个世纪中,传统的化工巨头发现单纯的依靠合成新分子已经无法为公司带来更多的业绩增长,这些公司试图从现有资产中攫取额外的价值,在七八十年代,他们通过改变销售和营运策略来争取更多的市场份额,而进入九十年代,他们开始通过赤裸裸的整合和重组来获取规模优势和垄断地位,或形成协同效应并降低产品成本。

4) 石油危机下的生存阴影——化学品公司向石油化工领域进发的必然

20世纪后段50年中先后爆发了两次石油危机期,除此之外,每一次石油供需的紧张局面都会导致油价的飙升,新能源和节能技术都会成为投资热点。1973-1974年、1979-1983年两次石油危机都曾经让替代化石燃料的清洁能源备受人们注目。油价的高企迫使大量的资金投向太阳能和风能等清洁能源,但随着石油价格的逐渐平抑,人们又迅速抛弃了这些经济性比不上石油的替代能源,等到下一次石油危机时再进行一次轮回。

在此循环往复过程中,西方的传统化学品公司意识到对上游能源和原材料的掌控能力从未显得如此重要,尽管二战后各大化学品公司就开始了向石化领域的进发,以期获得稳定廉价的原料资源,但是直到两次石油危机之后,BASF、拜耳、陶氏等才真正开始大规模的将石化作为自己的核心业务。

以巴斯夫为例,在20世纪50年代之后,巴斯夫依靠其合成染料的技术和市场基础,开始了化学品创造的新征程。在50年代,巴斯夫通过聚苯乙烯树脂产品开始打开海外市场,通过与英美企业的合资合作,巴斯夫不仅开拓了美国、法国、巴西和阿根廷市场,而且还进入了以聚合物为基础的纺织纤维类产品制造领域。

而20世纪60年代中后期开始,巴斯夫通过并购和合资等方式,先后进入到欧洲、北美、亚太和非洲等地。在此过程中,巴斯夫公司正式开始了多元化的经营,逐渐活跃在印刷油墨、绝缘涂料和电气材料领域,为其后来成为汽车涂料和抛光材料生产商奠定了技术基础。

但是在其通过技术创新稳步拓展特种化学品领域的时候,公司从未忘记生产基础化工品的石化装置对公司不言而喻的重要性——1965年公司成立百年庆典时,Carl Wurster 给出如此评论:“巴斯夫的创始人从创业初期便充分意识到,只有尽量自主生产必要的原材料和前体并推动与资助研发活动,才能在染料与其他高性能化学品领域的激烈竞争中获得成功。因此,他们创立了一个巴斯夫沿用了100年并帮助公司取得巨大成功的卓越体系。”

在巴斯夫20世纪后半期的发展历程中,尤为值得关注的是在70年代的石油和经济危机中,巴斯夫公司发展战略的积极调整,他们通过积极进军上游石化业务,把一体化作为不断进行化学创造的力量源泉。化工企业容易受到原材料价格波动的影响。为了减少这种风险,几十年前巴斯夫就开始采取措施,打通从上游到下游的业务链。1969年,巴斯夫并购了德国历史最悠久的石油与天然气公司Wintershall,由此保障了石化原材料的供应。

两家公司董事会所签署的一项声明中称:“两家公司的合作以及加工原材料领域内化工行业需要精炼技术带来的商机,将带来最大经济效益。结合我们的财务优势,将更为迅速有效地抓住石油生产与加工领域中的机遇。”而随后而来的70年代石油危机中,竞争者们充分体会到了BASF这种垂直一体化的优势——Wintershall公司向巴斯夫供应了大约十分之一的天然气。通过控制原材料供应,巴斯夫得以降低原材料成本。2005年以来,尽管油价大幅攀升,但巴斯夫所受的影响却远小于其他化工巨头。2006年4月,巴斯夫收购俄罗斯一个天然气井35%的股份。此外,它还持有西西伯利亚一个油田的股份。

在一体化的战略框架下,巴斯夫基于其上游石化装置生产的基础化学品,形成了全球范围的生产网络,并向下游纵向发展中间类化学品和精细化学品等核心业务。通过兼并上下游企业,形成庞大的“生产链”,并开始将目标转向化学与技术、化学与生物融合的边缘领域,如生物和纳米技术,力图永远走在竞争者的前列。

韩式化工企业的崛起

国家意志的力量

韩国经济建设始于上个世纪60年代,彼时的韩国国情与改革开放后的中国十分类似:能源禀赋存在先天缺陷而人力资源较为丰富。基于此韩国政府决定集中力量发展服装等轻工领域,并以日本为榜样,借鉴其从轻工业入手经济建设的道路。随后的70年代在与朝鲜的紧张对立中,韩国政府促使韩国企业完成了“由轻到重”的升级,1973年朴正熙政权提出《重化工业计划》,将石油化工、钢铁、电子、机械、金属等6个产业列为战略性产业予以大力支持。今日的韩国大企业如SK、三星、现代等,均是在朴正熙时期成长起来的。

朝鲜战争后中国的产业发展之路与韩国大相径庭。在50年代所处的国际局势下,中国选择了计划主导、优先重工的道路,一直持续到70年代末的改革开放。其间,轻工业和重工业的年均增速分别是9%和14%。而改革开封之后中国轻工业高速发展,1979年至1991年,轻工业和重工业的年均增速颠倒过来,分别是14%和10%。我们认为对于这之后的国内化工民企发展路径,韩国化工巨头的发展之路更具有借鉴性。

虽然韩国原料匮乏,不具有中东那样的原料优势,也不具有中国那样巨大消费市场,但韩国却发展成为当今世界的化工强国,出口导向型战略是一个重要原因。韩国的化学工业在上世纪70年代起步之后,由于石化下游产品市场的发展壮大,韩国国内对于其中间原料和基础原料的需求日益增加,韩国政府采取各种优惠手段激励民企转向重化工业,当时成功进入重工的民企仍属少数,更多的企业因为资金和技术的缺乏而仍然专注在轻工业,比如后来的化工巨头LG当时仍从事牙膏业务(至今仍出现在国内超市货架上)、SK从事纤维业务。

但是在政府强有力的支持下,伴随着韩国市场的自由化和国企民营化,韩国化工企业逐步实现了从轻工业转型重化工的崛起之路,并在20世纪90年代开始急速发展,很快成为亚洲地区仅次于日本的乙烯生产大国。

LG化学——韩式化工企业向多元化和重化工转型的典型

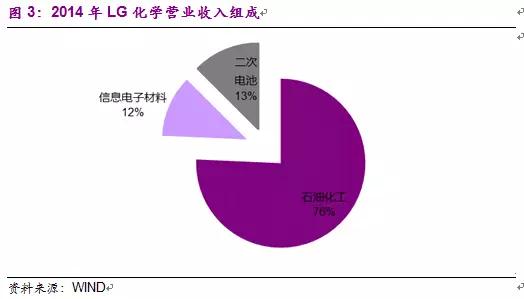

LG化学2017年在全球化工50强中位列第12,是家多元化发展的化工企业,2017年实现营收181亿元。创始人莲庵具仁会于1947年创建了乐喜化学工业社(现LG化学),最初生产化妆品“乐喜乳霜”,后来为了研发不易破碎的化妆品瓶盖,LG集团在韩国首次进军塑料工业,1954年凭借开发出韩国最早的牙膏,1959年成立乐喜油脂,开始生产香皂和甘油,奠定了其企业活动的两大支柱之一的化学产业。这一时期的LG化学仍聚焦于日用化学品领域,此后在1967年,LG集团成立了韩国首家民营炼油厂湖南炼油(现GS Caltex),打入基础原料产业领域,为其进军重化学工业奠定了基础。

20世纪70年代,韩国通过出口主导型政策,推动经济快速发展,进入新兴工业国的行列,LG化学同样发展迅速,1972年销售额突破11亿韩元,出口额达到530万美元。通过早期在化学轻工产品的资本积累,LG化学完成了湖南炼油(现GS Caltex的第一期和第二期扩建工程,工厂启动仅3年就把生产能力提高到3倍,石化装置为LG提供了稳定、具备成本优势的基础化工原料,从而为后期LG化学的迅速崛起奠定了发展基础。

20世纪80年代,在韩国政府的推动之下,韩国企业逐渐完成了向重化工业的转型。在化学与能源领域,LG化学与西方同行的发展战略思路一致,在1983能源危机后将石油化学工业作为重点发展的中心,并不断基于石化装置带来的规模优势,深化发展了塑料、生活用品、精密化学等已有领域,并重新进入化妆品行业,扩大合成产业的同时,进入医药品事业领域,实现了事业领域的多元化,并通过积极的海外投资,开始步入跨国企业的行列。

规则的颠覆者——来自新兴市场企业的冲击

在过去数十年中,欧美日韩老牌化工巨头运营路线非常一致:基于雄厚技术积累和资产基础,致力于利润增值,并在立足本土市场的基础上,在经济高速增长的新兴市场国家寻找机会。而随着来自油气生产国(沙特、巴西等)以及新兴市场国家(中国、印度、巴西等)企业的发展壮大,全球化工行业竞争格局产生重大转变。这些新兴企业按照不同的规则进行竞争。与欧美和日本的老牌化工企业相比,他们不再需要通过横亘百年的技术革新来实践自己的行业地位,并有希望在未来几十年中,将自己打造为行业的颠覆者。

这些企业走了两条不同的路径:来自油气生产国的企业在油价高企的阶段,拥有对优势原料的控制,他们注重资源货币化;而来自新兴市场国家的企业具备优先进入最有活力的消费市场的能力,他们受益于所在地区的经济快速发展。前者的典型例子是沙比克,后者的典型例子是中石化和印度信实。他们通过不同的竞争规则均获取了可观的销售额,并成功跻身50强前列。另一点值得注意的是:2017年进入50强的最低门槛是59亿美金。虽然说销售额的大小跟利润之间的关系并不完全正相关,但是只有具备一定的收入体量才能来支撑利润的水平。

但是仅仅依靠庞大的销售体量并不足以成就一个伟大的企业,竞争力的体现是全方位的,在这方面韩国化工企业是新兴市场国家化工企业的榜样—在走出凭借成本和市场优势攫取竞争地位的年代后,他们已经开始打造自己在技术创新、营销管理等方面的能力,以期与欧美老牌企业平起平坐。

·SK能源公司大力降低成本,改变原料模式和优化工艺过程。

·三星道达尔石化公司正在投资节能项目,同时加强其作为聚丙烯、苯乙烯和对二甲苯主要生产商的地位。

·LG化学公司在可充电电池和电子材料方面快速发展,而韩华化工则瞄准了太阳能电池业务。

通过以上研究

我们不难得出以下结论

第一、发展中国家化工企业的追赶策略,应该从大型的石化装置着手,做大自己,把企业周期平均的利润维持在数十亿元,从而有实力逐步往高精尖的特种材料方向发展;

第二、对于发展中国家而言,开始就从特种化学品作为主业来追赶,面临的挑战确实会很大,因为很多先进材料的下游配套企业都在发达国家,你很难切入进去,但是也许中国会是个特例。

目前中国的大型化工企业正在践行这两条道路:

第一条道路必然是以重资产作为企业发展的前提,这样的发展风格与目前的市场偏好价值股的相悖,但这就是中国化工企业崛起的必由之路,无论你喜不喜欢。

内容来源:光大证券- 光大石化化工裘孝锋团队