| 时间:2019-01-21 | 来源:小鱼曾乖乖 | 浏览次数:895 |

中国石油和化学工业联合会日前公布2018年11月份全行业经济运行报告。报告显示,当月石化业经济运行有所放缓。生产和消费增长基本平稳,增加值增速回落;市场供需稳定,价格总水平涨势受阻;利润保持较快增长,成本继续下降,行业整体效益延续较好态势。经济增长结构进一步优化,抗风险能力增强。报告预测,2018年全行业主营业务收入12.65万亿元左右,同比增长约13%;利润总额超过9000亿元,创历史新高,增幅约30%。

报告指出,2018年1~11月,石化业增加值增长4.7%;主营业务收入11.71万亿元,增长14.6%,增速比1~10月回落0.4个百分点,其中油气、炼化、化工三大板块主营业务收入的增速分别为22.5%、23.9%和9.7%;利润总额8508亿元,增幅35.9%,较前10月减缓5.9个百分点。此外,出口缓中趋稳,前11个月全行业出口交货值6293.12亿元,增长20%。化工行业投资继续回升,前11个月化学原料和化学制品制造业固定资产投资同比增长5.8%,增速比1~10月加快3个百分点,连续第三个月增长加快,回升趋势继续加强。

报告同时指出,国际油价自2018年10月份开始大跌,石化市场波动随即加大,一些大宗商品价格大幅下挫。此外,全球贸易限制政策持续增加,国内石化业投资动力依然不足,主要化学品市场需求也增长乏力。

报告预测,2018年石化业主营业务收入12.65万亿元左右,同比增长约13%;其中,化学工业主营收入约为7.55万亿元,增长9%。预计全年石油和化工行业利润总额超过9000亿元,创历史新高,增幅约30%;其中,化学工业利润总额5000亿元左右,增幅15%。预计全年石化业出口总额约2120亿美元,同比增长10%。

2018年11月石油和化学工业经济

运行报告

2018年11月,石油和化工行业经济运行有所放缓。生产和消费增长基本平稳,增加值增速回落;市场供需稳定,价格总水平涨势受阻;利润保持较快增长,成本继续下降,行业整体效益延续较好态势;经济增长结构进一步优化,抗风险能力增强。但是,市场波动较大,一些大宗商品价格大幅下挫、行业投资动力依然不足、主要化学品市场需求增长乏力等问题犹存。

一、主要经济指标完成情况

2018年1~11月,石油和化工行业增加值增长4.7%;主营业务收入11.71万亿元,增长14.6%,利润总额8508亿元,增长35.9%;全国油气总产量3.02亿吨(油当量),增长1.8%;主要化学品总产量增长约2.5%。

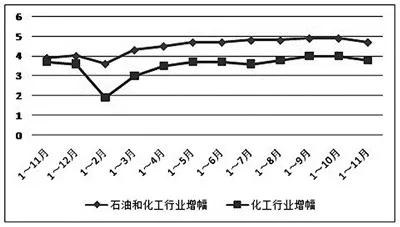

(一)增加值增速放缓,收入保持基本平稳

截至11月末,石油和化工行业规模以上企业27835家,累计增加值同比增长4.7%,增幅比1~10月回落0.2个百分点,低于同期全国规模工业增加值增幅1.6个百分点。其中,化学工业增加值增长3.8%,比1~10月减缓0.2个百分点;石油天然气开采业增长4.3%,加快0.1个百分点;炼油业增长6.5%,回落0.3个百分点。

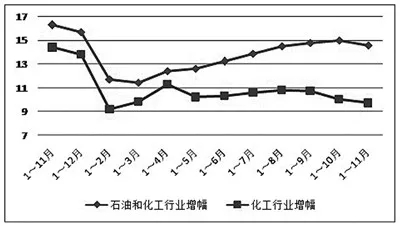

1~11月,石油和化工行业主营业务收入11.71万亿元,同比增长14.6%,增速比1~10月回落0.4个百分点。

三大板块中,化学工业主营业务收入6.94万亿元,同比增长9.7%,比1~10月回落0.3个百分点;炼油业主营业务收入3.62万亿元,增长23.9%,回落0.4个百分点;石油和天然气开采业主营业务收入9071.4亿元,增长22.5%,回落0.4个百分点。

化学工业中,煤化工产品、合成材料制造和化学矿采选等主营收入增速较快,依次达到19.4%、14.1%和13.2%。基础化学原料、专用化学品和涂(颜)料制造主营收入分别增长12%、9%和6.9%,肥料、农药制造和橡胶制品增速分别为5.3%、11.9%和1.3%。

从主营收入增长结构看,基础化学原料制造贡献率是最大的,为34.9%,合成材料制造贡献率为28.6%,专用化学品制造贡献率为19.6%。

(二)能源生产继续加快,主要化学品产量基本平稳

2018年1~11月,全国原油天然气总产量3.02亿吨(油当量),同比增长1.8%,增速比1~10月加快0.2个百分点;主要化学品总量增长约2.5%,回落0.1个百分点。

原油产量下降,天然气增长加快。11月,全国原油产量1553.4万吨,同比下降1.3%;天然气产量142.7亿立方米,增长10.1%;液化天然气产量83.7万吨,增长7.9%。当月,全国原油加工量5045.7万吨,增长2.9%;成品油产量3052.7万吨,增长0.3%。其中,柴油产量1467.4万吨,下降6.2%;汽油产量1200.9万吨,增长7.1%;煤油产量384.4万吨,增长7%。

重点化学品总体增长基本平稳。11月,全国乙烯产量145.3万吨,同比下降6.2%;甲醇产量397.3万吨,增长3.4%;涂料产量156.9万吨,增长5.4%;化学试剂156.6万吨,增长4.2%;硫酸产量763.1万吨,增长5.7%;烧碱产量283.9万吨,下降3.0%;电石产量232.5万吨,增长10.3%;合成树脂产量715.4万吨,增长1.6%;合成纤维单体产量373.3万吨,下降1.2%;轮胎外胎产量7262万条,下降2.1%。

农用化学品产量总体回升。11月,全国化肥产量(折纯,下同)480万吨,同比微降1%。其中,氮肥产量285.3万吨,下降6.6%;磷肥产量121万吨,下降2.4%;钾肥产量73.7万吨,大幅增长33.5%。当月农药原药产量(折100%)20.1万吨,增长8.8%。此外,农用薄膜产量10.3万吨,下降6.4%。

(三)能源消费增速继续加快

2018年1~11月,我国原油和天然气表观消费总量8.17亿吨(油当量),同比增长8.7%,增速比1~10月加快0.4个百分点。

其中,原油表观消费量5.88亿吨,同比增长5.7%,增速比1~10月加快0.3个百分点,对外依存度70.6%;天然气表观消费量2536.6亿立方米,增长17.4%,加快0.5个百分点,创年内最大增幅,对外依存度43.3%。

前11个月,成品油表观消费量2.97亿吨,增长1.4%。其中,汽油表观消费量1.17亿吨,增长5.1%;煤油表观消费量3420万吨,增长11.1%;柴油表观消费量1.46亿吨,下降3.3%。

(四)出口缓中趋稳

2018年11月,石油和化工行业规上企业完成出口交货值579.37亿元,同比增长10%,增速比上月回落2.8个百分点,环比增长5%。其中,石油天然气开采业出口交货值1.6亿元,增长23.4%;石油加工业出口交货值109.5亿元,增长6.9%;化学工业出口交货值447.28亿元,增长10.2%。1~11月,全行业出口交货值6293.12亿元,增长20%。其中,化学工业出口交货值4922.59亿元,增长12.8%。

化学工业中,农药、基础化学原料出口继续较快增长,橡胶制品增速加快。11月农药和基础化学原料出口交货值分别增长23.5%和17.3%;橡胶制品出口交货值增长7.7%;合成材料和专用化学品出口交货值分别增长9.5%和9.2%;化肥出口交货值增长0.1%;涂、颜料等产品出口交货值下降7.7%。

(五)化工行业投资继续回升

2018年1~11月,化学原料和化学制品制造业固定资产投资同比增长5.8%,增速比1~10月加快3个百分点。同期,全国工业投资增速为6.4%,比1~10月加快0.4个百分点。

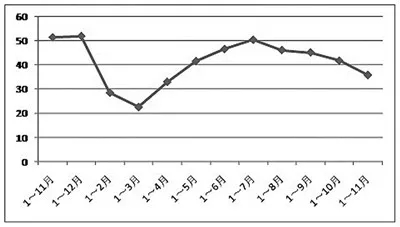

二、行业效益情况

石油和化工行业经济效益总体较好,但增长势头趋缓。2018年1~11月,石油和化工行业实现利润总额8508亿元,增长35.9%,较前10月减缓5.9个百分点,占同期全国规模工业利润总额的13.9%。每100元主营收入成本为81.49元,同比下降0.72元;行业亏损面为17.2%,比1~10月缩小0.4个百分点;资产总计12.98万亿元,增长6.1%;资产负债率54.3%,同比下降1.21个百分点。1~11月,全行业主营收入利润率为7.27%,同比上升1.14点;毛利率为18.51%,上升0.72点。产成品存货周转天数为16天;应收账款平均回收期为29.7天。

(一)石油和天然气开采业效益强劲回升

利润保持恢复性增长势头。2018年1~11月,石油和天然气开采业规上企业285家,实现利润总额1771.9亿元,同比增长346.9%,占石油和化工行业利润总额的20.8%。其中,石油开采利润总额1322.5亿元,增长12.2倍;天然气开采利润总额421.7亿元,增长39.3%。

单位成本继续下降,亏损企业情况基本稳定。1~11月,石油和天然气开采业主营业务成本5722.2亿元,同比增长0.1%;每100元主营收入成本63.08元,同比下降14.13元。其中,石油开采100元收入主营成本58.35元,下降18.3元;天然气开采100元收入主营成本50.1元,下降4.35元。前11月油气开采业亏损面为32.3%,比1~10月扩大0.4个百分点;亏损企业亏损额210亿元,同比下降69.8%;资产总计2.25万亿元,增长3.4%;资产负债率43.3%,同比下降3.54个百分点;应收账款1129.9亿元,增长19%,较前10月明显加快;产成品资金120.5亿元,增长0.3%。数据还显示,1~11月,油气开采业财务费用下降12.9%,管理费用增长12%。

1~11月,石油天然气开采业主营收入利润率为19.53%,同比提高14.18点;毛利率为36.92%,上升14.13点。产成品存货周转天数为6.6天;应收账款平均回收期为32.8天。

(二)炼油业效益波动开始加大

利润增速大幅放缓。2018年1~11月,炼油业规上企业1210家,实现利润总额1832.5亿元,同比增长4.4%,增速比1~10月回落12.5个百分点,占石油和化工行业利润总额的21.5%。

单位成本上升继续加快,行业亏损面有所扩大。1~11月,炼油业主营业务成本2.89万亿元,同比增长28.8%,高于收入增速4.9个百分点;每100元主营收入成本79.86元,同比上升3.05元,比1~10月上升0.35元。前11月,炼油业亏损面为23.2%,比1~10月扩大0.6个百分点;亏损企业亏损额95.3亿元,同比上升27.4%;资产总计2.25万亿元,增长10.9%;资产负债率58.58%,同比下降0.18个百分点。1~11月,应收账款1037.8亿元,增长3.3%;产成品资金1067.7亿元,增长34.4%。此外,前11月炼油业财务费用和管理费用分别增长6.6%和4.6%。

1~11月,炼油业主营收入利润率为5.06%,同比下降0.94点;毛利率为20.14%,下降3.05点。产成品存货周转天数为11.1天;应收账款平均回收期为9.4天。

(三)化学工业效益增势趋缓

利润增速有所回落。2018年1~11月,化工行业规模以上企业24842家,实现利润总额4791.1亿元,同比增长19%,增速比1~10月回落2.7个百分点,占石油和化工行业利润总额的56.3%。其中,煤化工产品、化肥、基础化学原料和农药制造利润增速较快,分别达到334.7%、48.8%、32.7%和26.6%。此外,合成材料、专用化学品和涂(颜)料制造等利润分别增长10.8%、7.9%和12.9%,橡胶制品和化学矿采选利润增长分别为5.5%和18%。

单位成本下降,亏损企业状况继续改善。1~11月,化工行业主营业务成本5.87万亿元,同比增长9%;每100元主营收入成本84.61元,同比下降0.54元。其中,基础化学原料制造每100元主营收入成本为83.91元;合成材料制造为86.71元;专用化学品制造为84.87元;涂(颜)料制造为79.97元;化肥制造为85.89元;橡胶制品为85.58元;煤化工产品制造为81.21元。前11月,化工行业亏损面为16.5%,比1~10月缩小0.3个百分点;亏损企业亏损额532.9亿元,下降14.5%;资产总计8.06万亿元,增长5.5%;资产负债率56.03%,同比下降1.12个百分点。1~11月,化工行业应收账款8372.1亿元,同比增长9.1%;产成品资金3394.8亿元,增长14%。此外,财务费用和管理费用分别增长4.3%和11.4%。

1~11月,化工行业主营收入利润率为6.9%,同比上升0.54点;毛利率为15.39%,提高0.54点。产成品存货周转天数为18.5天;应收账款平均回收期为37.2天。

从化工行业利润增长结构看,基础化学原料和合成材料制造贡献率仍较高,分别达到50.8%和11.9%,专用化学品制造为10.2%。值得关注的是,化肥制造利润增长贡献率大幅上升,达到10.7%。

三、主要市场走势

2018年11月,石油和化学工业价格总水平涨势明显受挫。其中,石油和天然气开采业出厂价格同比上涨24.4%,较上月大幅回落18.4个百分点;化学原料和化学品制造业上涨3.9%,回落2.2个百分点。11月石油和天然气开采出厂价格环比下降7.5%,化学原料和化学品制造环比下降0.7%。1~11月,石油和天然气开采价格总水平上涨26.3%,化学原料和化学品制造上涨6.8%。

(一)国际油价大幅下挫

2018年11月,国际油价涨势受阻,剧烈波动,均价大幅下挫。监测数据显示,当月WTI原油(普氏现货)均价61.71美元/桶,环比大跌15.2%,同比上涨12.1%;布伦特原油均价70.15美元/桶,环比下跌15.2%,同比上涨14.7%;迪拜原油均价70.47美元/桶,环比下跌12.6%,同比上涨18.5%;胜利原油均价63.31美元/桶,环比下跌13.4%,同比上涨13.5%。上述四地原油11月平均价格为66.41美元/桶,环比下跌14.1%,同比上涨14.8%。

期货价格回落企稳。截至11月末,纽约商品交易所12月交货的轻质原油均价55.88美元/桶,同比下跌1.2%;2019年1月均价为56.06美元/桶,同比下跌3.2%;伦敦布伦特12月交货的原油均价65.26美元/桶,同比上涨4.2%;2019年1月均价为65.49美元/桶,上涨2.1%。上海交易所12月交货的原油均价460.17元/桶,环比下跌19.1%;2019年1月为467.51元/桶,环比上涨1.6%。

(二)化肥市场运行基本平稳

2018年11月,国内化肥市场总体运行平稳,保持上升态势,主要品种价格小幅波动。监测显示,当月尿素市场均价为2100元(吨价,下同),环比下调0.9%,同比上涨20%;磷酸二铵均价2730元/吨,环比上涨0.7%,同比上涨1.1%;磷酸一铵均价2270元,环比上涨0.9%,同比下跌3.8%;国产氯化钾均价2400元,环比上涨0.4%,同比上涨22.4%;45%硫基复合肥均价2430元,环比上涨1.7%,同比上涨8%。

(三)基础化学原料市场震荡分化

2018年11月,基础化学原料市场呈震荡分化走势,价格回调。其中,无机化学原料市场保持相对平稳,有机原料则震荡加剧,价格环比显著下跌。当月,在监测的39种主要无机化学原料中,市场均价同比上涨有16种,比上月减少3种;环比上涨有22种,减少4种。在监测的84种主要有机化学原料中,同比上涨有44种,比上月减少12种;环比上涨21种,减少38种。

无机化学原料:11月,硫酸(98%,净水)市场均价510元,环比大涨18.6%,同比上涨30.8%;硝酸(≥98%)市场均价1750元,环比上涨4.2%,同比下跌4.4%;烧碱(片碱,≥96%)均价4250元,环比下跌4.5%,同比下跌6.6%;纯碱(重灰)均价1910元,环比上涨1.6%,同比下跌24.8%;电石均价2840元,环比下跌9%,同比下跌7.5%;硫黄均价1380元,环比下跌1.4%,同比上涨3%。

有机化学原料:11月,乙烯(东北亚)市场均价975.8美元,环比大跌17.7%,同比下跌23.3%。国内丙烯市场均价8630元,环比下跌14.6%,同比上涨7.5%;纯苯均价6310元,环比下跌9.9%,同比下跌4.7%;甲苯(石油级,净水)均价5930元,环比下跌14.3%,同比上涨6.3%;甲醇均价3100元,环比下跌4.6%,同比上涨0.6%;乙二醇(优等品)均价6490元,环比下跌9.1%,同比下跌12.1%。

(四)合成材料市场回调

2018年11月,合成材料市场整体震荡加剧,价格全线回调。总体看,合成纤维原料回调幅度较小。

合成树脂:11月,聚氯乙烯(LS-100)市场均价6720元,环比下跌4.3%,同比上涨4.2%;高密度聚乙烯(5000S)均价10550元,环比下跌7.5%,同比上涨1.4%;聚丙烯(T30S)均价10820元,环比下跌2.5%,同比上涨16.8%;PA66(101L)均价为36700元,环比下跌2.1%,同比上涨46.2%;POM(F20-03))均价13200元,环比下跌9%,同比下跌9%;聚酯切片(长丝级半光)均价8260元,环比下跌15.6%,同比上涨6.3%。

合成橡胶:11月,顺丁橡胶(一级)市场均价12400元,环比下跌6.8%,同比上涨2.5%;丁苯橡胶(1502)均价12300元,环比上涨0.8%,同比下跌1.4%;丁腈橡胶(26A)均价21400元,环比下跌8.9%,同比上涨15.4%;氯丁橡胶(A-90)均价28600元,环比下跌3.4%,同比上涨51.3%。

合成纤维原料:11月,己内酰胺(≥99.9%)市场均价16900元,环比下跌1.6%,同比上涨6.3%;丙烯腈(≥99.9%)均价15900元,环比下跌1.2%,同比上涨29.3%;精对苯二甲酸均价6810元,环比下跌11.6%,同比上涨22.5%。

(五)轮胎市场企稳

2018年11月,国内轮胎市场出现回稳迹象,主要产品价格低位运行,波动极小。市场监测显示,当月载重子午胎(12.00R20-18PR)市场均价2132元/条,环比持平,同比下跌1.2%;轿车子午胎(215/55R16)均价573元/条,环比持平,同比下跌2.1%;轻卡斜交胎(7.50-16-14PR)均价645元/条,环比持平,同比下跌1.5%。

四、新情况新问题及主要经济指标预测

(一)当前经济运行中的新情况、新问题

一是全球贸易限制政策持续增加。2018年12月11日,世贸组织发布年度报告指出,2017年10月中旬至2018年10月中旬,世贸组织成员共实施137项新的贸易限制措施,平均每月新增约11项。同时,各成员实施的贸易限制措施所覆盖贸易总额达5883亿美元,较上年度扩大7倍多。此外,世贸组织总干事阿泽维多在日内瓦举行的一场研讨会上表示,国际贸易环境正面临系统性挑战,以单边关税政策取代各国协调制定的关税政策,将使全球贸易量明显缩减,并导致全球经济增速大幅下滑。目前,国际权威机构普遍认为,2019年世界经济受单边主义和贸易摩擦影响,增长面临巨大下行压力,增速将会减缓。

二是石化市场大幅震荡,价格下挫。2018年11月,一些大宗石油和化工商品价格跌幅很大。监测数据显示, WTI原油和布伦特原油现货月均价环比下跌15.2%;截至11月末,上交所12月交货的原油期货均价环比下跌19.1%。监测还显示,当月一些大宗有机化学原料和合成材料跌幅也颇大,如丙烯均价环比下跌14.6%,甲苯下跌14.3%,PTA价格更是连续2月大幅下挫,与9月相比,跌幅达22.5%。大宗产品价格大幅下挫,严重挫伤了市场信心和预期。

三是需求增长乏力。2018年1~11月,全国柴油表观消费量下降3.3%,较前10月扩大0.1个百分点,显示宏观经济活跃度继续趋缓。从化工市场看,主要化学品生产增速也只有2.5%,较前10月也有所减缓,表明化学品市场需求增长总体乏力。

四是投资动力依然不足。2018年1~11月,化学原料和化学制品制造业投资虽然继续加快,但增速只有5.8%,仍然低于6.4%的全国工业投资平均增幅,行业投资回升动力还是明显不足。

(二)主要经济指标预测

根据宏观经济运行趋势,行业生产、价格走势以及结构调整变化等综合因素分析判断,预计2018年石油和化工行业主营业务收入12.65万亿元左右,同比增长约13%。其中,化学工业主营收入约为7.55万亿元,增长9%。

预计2018年全年石油和化工行业利润总额超过9000亿元,创历史新高,增长约30%。其中,化学工业利润总额5000亿元左右,增长15%。

预计全年石油和化工行业出口总额约2120亿美元,同比增长10%。

预计全年原油表观消费量约6.33亿吨,同比增长4.5%;天然气表观消费量约2810亿立方米,增长17.5%;成品油表观消费量约3.27亿吨,增长2%;化肥表观消费量约4780万吨(折纯),下降4%;合成树脂表观消费量约1.12亿吨,增长4.5%;乙烯表观消费量约2085万吨,增长3%;烧碱表观消费量约3215万吨,增长2.5%。

2017年11月~2018年11月石油和化学工业增加值累计增长走势(单位:%)

2017年11月~2018年11月石油和化学工业主营收入累计增长走势 (单位:%)

2017年11月~2018年11月石油和化工行业利润总额累计增长变化情况 (单位:%)

(来源:中国石油和化学工业联合会)